2024年から新NISAが始まり、今年で2年目を迎えました。

株式投資はさらに注目度を増しています。

私はコロナ渦で米国株式に興味をもち、これまであらゆるyoutube動画を観てきました。

そんな私が人気Youtube chの中から厳選して、重要な情報や意見をまとめました。

この記事を見続けていれば、米国経済がどのように動いているか、またその動きに対して各人気Youtuberはどんな予想しているかが分かります。

好きな配信者がいるのはとても大切ですが、色々な角度からの意見も重要です。

未来は誰にもわかりません。

情報を整理しどのような動いても、すぐに対応できるようにしていきましょう。

当記事は、どんどん更新していきます。

高い頻度で観ていれば、俊敏に変化へ対応できるでしょう。

人気Youtuberの意見まとめ

私がよく視聴している4名に絞りました。

色々な角度から米国経済の情報を見ることをおすすめします。

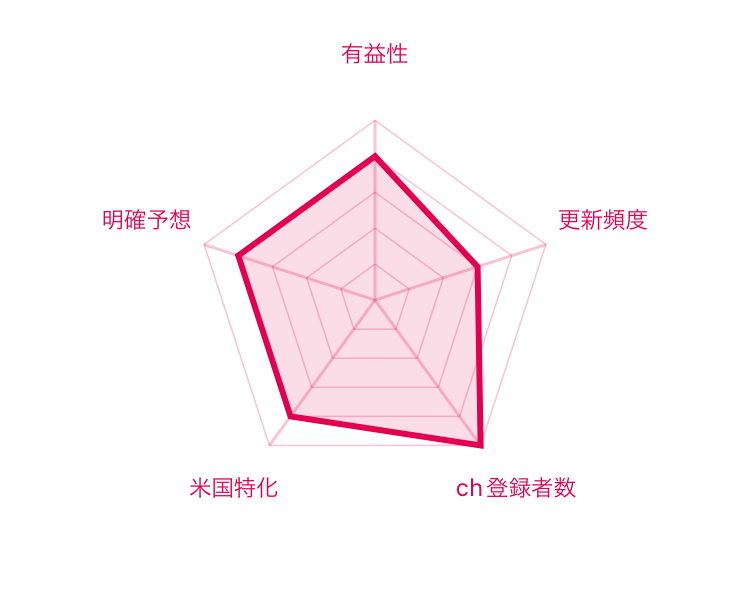

バフェット太郎の投資チャンネル

【2月20日】

・1月小売売上高は、コアも含め予想を大きく下回った

・指数は悪かったが、景気減速とは限らない(寒波や山火事によるものかも)

・足元のインフレはまだまだ強い

・金利が下がって来ればハイパーグロース株が注目される

・パイパーグロース株は決算に要注目

・AI+医療が今後注目が高まると予想

・バフェットは株式市場を悲観的にみている(割高のため)

※詳しい内容はこちらの動画です。

バフェット太郎の1月予想&意見一覧

【2月10日】

・相互関税でインフレが高止まりする可能性が高い

・アートオブザディールによる可能性が高く、関税は収まる

・1年後のインフレ率は+4.3%と予想

・雇用統計によると比較的に経済は堅調

・ゴールドによるインフレヘッジを推奨

【2月3日】

・関税の引き上げに踏み切った

・1世帯年間830ドルの負担が増えるとされている

・EUにも追加関税をやる予定

・今後、突然景気が悪化する可能性がある

・PCEからすると1年間ほぼ横ばい

・家計の貯蓄率も5年間で-3.2%と大きく下回った

・今週金曜の雇用統計が堅調と予想

・割高な米国株ではなく、割安な外国株に目をむけるべき

【1月29日】

・半導体ブームは終わった(AIブームが終わったわけではない)

・巨額投資がなくても高性能AIが作れるかも!?となり、色々縮小される可能性あり

・半導体株は徐々に下げていくと予想

・巨大テック企業は軟調になる可能性がある

・これからは長期金利が一番の注目要因

【1月22日】

・カナダとメキシコに最大25%の関税を課す

・関税によりインフレが長期化する

・トランプ氏が石油の掘削を進めると表明(パリ協定から離脱)

・Tiktokをイーロンマスクが買収する可能性がある

【1月18日】

・CPIの数字上、インフレ再燃への懸念が低下

・ソフトランディングの可能性が高まっている

・金利見通しはこれから二転三転すると予想

・AIブームはもう終わっている

【1月11日】

・1月最初の5日間がプラスで終えたため、今年は上昇する可能性が高い

・83.3%(選挙翌年の場合は88.9%)の確率で株高の可能性がある

・高確率ではあるが、すべてを信用してはいけない

・決算の季節、今年はAIブームの先行きが重要

・ビッグテックの設備投資額が鈍化しているため要注意

・雇用は見かけほど強くない(低賃金労働者のみ多い)

【1月8日】

・米国株のリスクが高まっている

・関税引き上げの議論が過熱、インフレ再燃の可能性が高い

・株式を売って債券に移行したほうが良い訳ではない

・金や金鉱株は、金利が高止まりする可能性が高いため軟調

【1月6日】

・サンタクロースラリーが株安になっても、下がるとは限らない

・1月が株安になった場合、1年を通して株安になる可能性が高い(83%)

・大統領選挙の翌年の1月最初の5営業日は、その年の先行指標になる

・5営業がプラスなら、89%で年間もプラスになる

・5営業がマイナスなら、67%で年間もマイナスになる

・製造業が指標が高いのは、関税などがアップする前に動いているのが原因

・弱気相場入り可能性は十分にある

【12月27日】

・来年の利下げは1回しか予想されていない

・サンタクロースラリーは76%の確率で株高

・逆に株安になった場合は、その年は平均-1.7%の株安

・1月の上昇確率は60%、選挙後の翌年は50%(共和党の場合40%)

・1月が株安になった場合、その年は株安になる場合が多い(50%)

・選挙の翌年の1月がかなり重要(どちらも高確率で上下している)

【12月20日】

・FOMCで利下げしたが、メンバー内では意見が割れ始めている

・2025~2027年はかなりマイルドな利下げペースになると予想

・長期金利の上昇基調はしばらく続くと予想

・株式のバリュエーションが下がり、弱気相場の可能性も十分にある

【12月18日】

・ナスダック100が構成銘柄を見直し(毎年12月変更)

・ナスダック100から除外された銘柄は短期的には買い(買いすぎ注意)

・ECBは引き続き利下げし、米欧の金利差が拡大している

・新興国株への投資はまだ時期早々

【12月16日】

・来週はサンタクロースラリーがあり期待されている

・しかし下げの圧力が強いため要注意

・保険会社系の株価は売上が下がると予想

・将来の金利見通しが引き上げられる可能性が高まっている

・来年はインフレ再燃と長期金利の上昇が懸念材料になる

・A/Dラインが50日移動平均線を割った(下落)

・日銀は追加利上げを見送ると予想

【12月14日】

・これからの6年間は、過去の6年間より株価は上がらない

・高金利政策が長期化すると予想

・直近では引き続き上昇トレンドになると予想

・足元の米国株は割高だが、暴落が近いという意味ではない

・米国株が暴落し、景気後退入りする可能性は十分にある

【12月9日】

・opecプラスによる協調減産により原油関係株下落

・11月雇用統計を中心にみるとソフトランディングの可能性が高い

・失業率が急上昇する可能性は低い

・10月のレイオフもコロナ前よりも少ない

・12月利下げ確率は市場予想で86%

・来年の利下げは緩やかにしていく可能性が高い

・中国が金をどんどん買っている

【12月6日】

・S&P,DOW,Nadaqすべて過去最高に到達

・パウエル議長は利下げに慎重な姿勢

・市場は来年上半期までに3回の利下げがあると予想

・これからはバットニュース イズ グッドニュースな相場になると予想

・韓国が荒れているが、世界の経済の影響なし

【12月1日】

・12月は1年で三番目に良い月

・株高になる確率は1年で12月は一番高い(74%)

・大統領選挙の年にいたっては、83%の確率で株高

・しかし選挙で政党が変わった場合、あまり期待できない

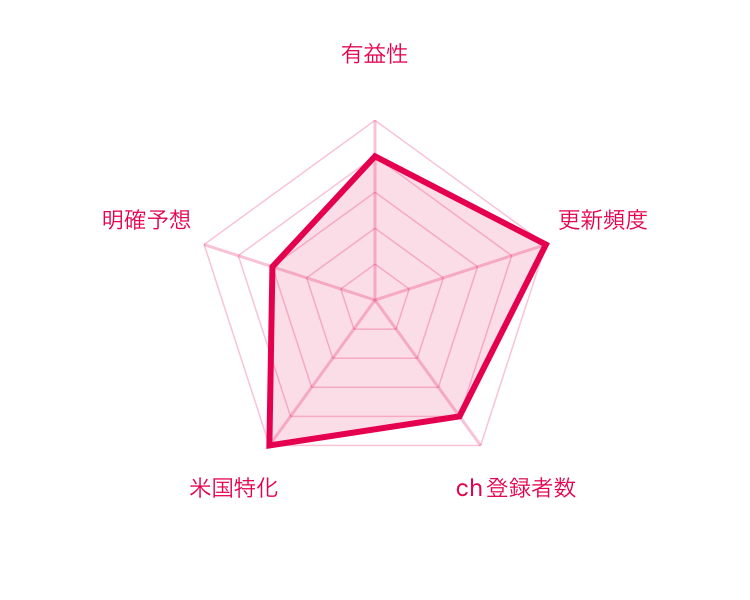

ばっちゃまの米国株

【2月26日】

・下落しているが、中身はそんなに悪くない

・下落している銘柄より上昇している銘柄が多い

・テック株が足を引っ張っている

・AIバブルは1/27をもって終了した

・消費者信頼感指数は下落して、悲観的になっている

・今機関投資家は、低ボラティリティ銘柄を買っている

※詳しい内容はこちらの動画です。

ばっちゃまの1月予想&意見一覧

【2月20日】

・3/19のFOMCは、金利据え置きが98%

・S&P500は2日連続で史上最高値を更新

・今最も好調なセクターは旅行、レジャー

・今最も不調なセクターは住宅、運輸

・Appleは新商品を発表

・自動車関税が25%になる可能性がある

・トランプ氏が米中間の貿易摩擦を回避する姿勢を見せた

【1月29日】

・1月S&Pは3.2%上昇中

・1月がプラスに終わると年間でプラスの可能性が高い

・Deepseekショックから少し回復

・今月は金利は据え置きの可能性が高い

・ASMLの決算が良かったため、AI株の好材料となりそう

・ソフトウェア株は上がりそう

【1月26日】

・1月S&Pは3.7%上昇中

・1月がプラスに終わると年間でプラスの可能性が高い

・トランプ氏が原油価格を引き下げるよう発言

・米国民の富裕層は60%を株式で運用

・トップ10%の富裕層が87%の株式を保有

【1月18日】

・ここ1週間は好調だった

・S&Pが50日平均線を上回ってきた

・米国の銀行の決算が好調

・来週は重要な決算が多くある(特にネットフリックス)

・大統領が変更した1年目の上昇率は低い、あまり期待できない

・2年連続上昇の3年目は、わずか平均2.1%の上昇

・平均はそれほど平均ではない(上下が激しい)

【1月8日】

・今は良いニュースは「悪いニュース」

・経済の成長と求人の増加は、インフレの高止まりの原因

・10年債利回りが大きく動くようなら、持ち株の調整を考えた方が良い

・Nvidiaでベアリッシュリバーサルが発生、要注意

・今は株よりも債券のほうが益回りが高い

【1月7日】

・ナスダック2025年最初の3営業日で2.9%上昇

・雇用統計は大幅に減少すると予想

・半導体株は今後も上昇する可能性が高い(ジムクレーマー)

・航空銘柄が好調

・Nvidiaが新しい商品を発表

【12月24日】

・金利が早いピッチで状した場合は危険信号

・今は方向性を掴むのが難しい状況

・小型株が下落する可能性が高い

・借入コストが急騰し、株価下落の恐れがある

【12月21日】

・米国の市場では4年ぶりの最大取引量を記録した

・この一週間はダウ、ナスダック、S&P、ラッセル2000全てが下落した

・PCE結果からみると、インフレは順調に抑えられている(目標の2%に向けて)

・クリスマスと年末年始は、過去平均1.3%上昇

・バフェットがまた株を購入し始めた

【12月18日】

・ダウは9営業日連続下落は1978年以来

・トランプ氏の発言でヘルスケアは全面安(仲介業者排除の意向)

・小売り売上高が上昇し、年末まで経済は堅調

・自動車業界は近年、様々な提携や合併をしている

・マーケットを畏怖せよ(広瀬氏)

【12月17日】

・ナスダックは最高値を更新

・ダウは8営業日続落

・騰落株線は12月に入ってたからずっと下落(下落銘柄が多い証拠)

・FOMCで利下げは濃厚だが、何を語るかが注目されている

・Nvidiaへはみんなナーバスになっている

・アナリスト予想では、来年のS&Pは約10%上昇

【12月14日】

・バリュー株は不調、ハイテク株が好調

・ナスダックは4週連続上昇

・来週は経済指標や他国の金融政策決定がある

・世界金協議会は来年の金の価格は鈍化すると予想

・大型銘柄が株価を引っ張っているが、ずっと引っ張る保証はない

【12月10日】

・出来高の伴った下落があり、少し危険なサイン

・今楽観論の度合いが今年ピークに近づいている

・米国の株式市場は過大評価され過ぎている

・2,3年は落胆する年になるかも

・新興国株が面白いかも

【12月6日】

・11月の雇用統計は回復が見られ、さらに増加すると予想

・先物市場では来週のFRBで0.25%利下げを予想

・トランプjrによって、いくつかの無名小型株が急騰

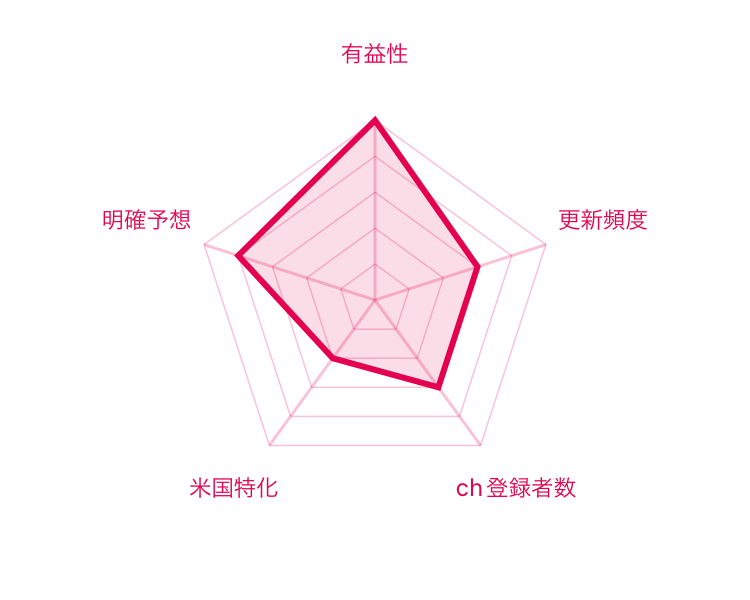

クニゼミ

【2月9日】

・ISM景況指数は50%以上をキープ

・米国は来年に向けて1兆ドルの経費削減を計画中

・何かあれば10%くらいはすぐ下がる可能性があるので、高値掴みに注意

※詳しい内容はこちらの動画です。

クニゼミの1月予想&意見一覧

・中国への関税が大幅減

・原油採掘量を上げるため、パリ協定から離脱

・前回の当選からみると、大統領就任後4~5営業日後に少し下落している

・今の米国株は買い増すつもりはないが、しっかりと保有し続ける方向

【1月19日】

・小売り売上高が好調、個人消費が強い

・CPIの3割を占める家賃は低下している(住宅価格も低下)

・今月のFOMCでは金利は据え置きの可能性が高い

・これからしばらくはもみ合いの相場になると予想

【12月29日】

・今週も堅調な相場が続いている

・消費者信頼感指数が大幅に低下

・株価は最後の2営業日、あまり動かないことが多い

・1月相場は過去平均13勝12敗とあまりよくない

・次のFOMCまで横ばい、または下落の可能性が高い

・PMIが発表され、サービス業が大きく上昇し景気拡大を示している

・次回のFOMCの発表までは警戒感が必要

・1月末までの過去平均は13勝12敗とあまりよくない

・1~3月は特に警戒感をもったほうがよい

【12月15日】

・トランプ政権でエネルギー、家賃価格を下げてくる

・FRBの長期経済見通しのインフレ率見通しが重要

・QTとリバレポのバランスが崩れてきた(リバレポの枯渇)

・3,4月に一度、調整局面が来ると予想

・12月15日から年末までの勝率は66.6%平均

【12月8日】

・ISM非製造業指数をみると50を上回り、景気が底堅いことがみえる

・逆イールドのデータから見ると、数か月後リセッション

・しかしまだ景気後退の様子は見られない

・過去24年のデータから12月3日間プラスの場合、月末までプラスで終わる

・大統領選挙年の12月は強い

【12月1日】

・CCIが2か月連続で上昇

・失業保険申請件数も低下

・景気の強さから株価下落は考えづらいと予想

・12月1日からの1か月間はマイナス6回、プラスが18回とプラス確率が75%

・年初の1~3月がプラスの場合は、12月も100%プラス

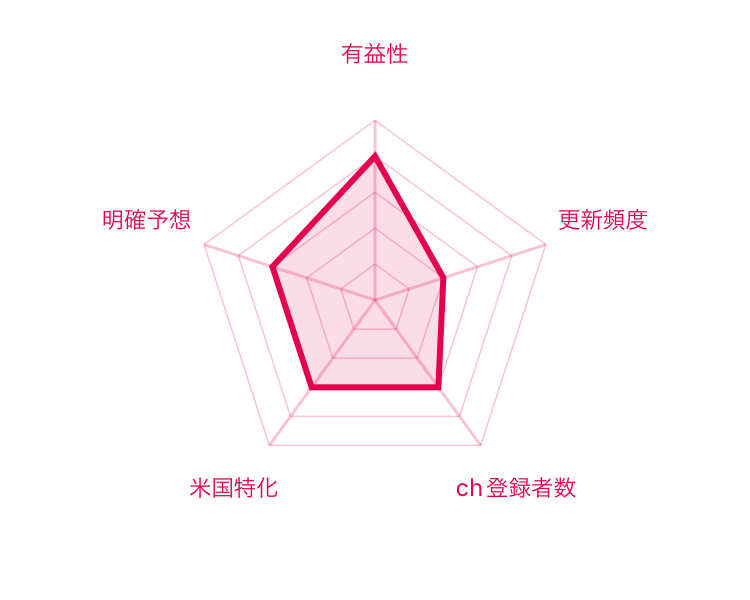

トラさん家のセミリタイア戦略

【2月24日】

・株式を動かしているのは、ほとんど機関投資家

・52%の機関投資家がソフトランディングを予想している

・機関投資家の現金比率が過去最低(何かのポジションを持っている)

・機関投資家の最も期待しているのは全世界株

・機関投資家の9割が米国株を過大評価されていると見解

・ショートポジションをとっている機関投資家が、急激に増えている

・反対に個人投資家は、テクノロジー株の買いが2倍になっている

※詳しい内容はこちらの動画です。

トラさんの2月予想&意見一覧

【2月11日】

・政府の経費削減を進めている(イーロンマスク)

・DOGEは長期金利低下に向けて動いている

・短期的には米国経済に痛みを伴い、景気後退を予想

・USAIDなどから大きな人員削減を行っている

・不法移民の退去を1日1500人目指しで動いている

・米ドル円は130~140円を予想

【2月3日】

・トランプが関税をかけた(カナダ、メキシコ、中国)

・関税の原因は不法薬物フェンタニル

・今回の関税で報復関税をした場合、GDPが1.2%低下、コアPCEが0.7%上昇する

・過去に関税が跳ね上がったのは、1935年の世界大恐慌(株価80%下落)

・関税が進めば、あらゆる物価が値上がりする(経済が低下)

・財政赤字を関税で補おうとしていると予想

・メキシコとカナダへの関税は短期間で終わると予想

【1月26日】

以下、ドラッケンミラー氏の声

・トランプ政権を好感

・経済は非常に強く、半年は大丈夫

・今後12か月で経済成長が改善すると予想する経営者は60%(昨年は38%)

・世界の経営者の46%は景気の低迷を予測

・株式リスクプレミアムは-0.14と、約25年ぶりに低い(ITバブル以来)

・関税はやむを得ない、10%以内なら賛成

・各業界のトップたちが、米国の財政赤字に警鐘を鳴らしている

【1月23日】

・レイダリオ氏が警報を鳴らしている

・政府の借金の利払い額が上昇し続けている

・過剰な債務の発生は、通貨や債券の価値を下げる

・債務超過により、通貨の価値が下がっていく

・逆に金や暗号通貨の価値は上がっていくだろうと予想

・利益が伴っていない株価上昇は、これ以上きつい

・今のPERが高すぎる

・25年前のITバブルと同様になる可能性がある

【1月19日】

・利益が伴っていない株価上昇は、これ以上きつい

・今のPERが高すぎる

・25年前のITバブルと同様になる可能性がある

【1月9日】

・クレカの回収不能金額が、リーマンショック以来最高

・金利の高止まりにより、借金返済に苦労している人が急増

・貸し倒れ率が5%の水準にいくと、景気後退がいつきてもおかしくない

【1月6日】

・債務の多さが心配されている

・債務が経済成長より、早いペースで増加している

・1月から約1年半で大きな経費削減が行われる可能性が高い

・革命的な一年になる可能性がある

【12月27日】

・2025年以降、新しいトレンドに向かう可能性がある(black Rock)

・移民問題で労働市場が制御され、インフレは高止まりする

・米国経済の強さが継続すると予想(black Rock)

・6~12か月で一番強いと予想するのは米国株

・逆に一番弱いと予想するのは欧州株(日本株は強いと予想)

【12月23日】

・2025年は本当にソフトランディングできるかが焦点

・2025年の全予想の平均値は約10%上昇(7100~4450)

・強気派の意見は、株式はインフレヘッジとなり、ファンダメンタルズ的にも上昇を継続する

・弱気派の意見は、雇用が悪化も含め経済の大幅減速により、5月以降ドル安株安となる

【12月18日】

・MMF(短期国債)が大幅に買われている(ほぼリスクなしで4%)

・株式リスクプレミアムが0.07(株式より債券が有利)

・バフェットも株式リスクプレミアムに合わせている

・MMFに大量に資金が流れいた場合、必ず景気後退で終えている

・インフレ率よりも米3か月金利が高い状態が続くと、必ず景気後退になる

直近5年を見ると、米国株がバブル

・S&Pの現在のPERは22.5倍(過去のピークは25倍)

・PERがたった1年で4.5倍も増えている(期待が行き過ぎ)

・今後12か月後の株価の楽観度合いが高過ぎる

【12月15日】

・直近5年を見ると、米国株がバブル

・S&Pの現在のPERは22.5倍(過去のピークは25倍)

・PERがたった1年で4.5倍も増えている(期待が行き過ぎ)

・今後12か月後の株価の楽観度合いが高過ぎる

【12月13日】

・前回トランプ大統領の時と今とでは、金融政策や経済状況が真逆

・リバースレポ残高を市場に排出することで、株価が上昇していた(隠れQE)

・来年の前半にはリバースレポ残高が枯渇し、市場にお金を回せない

・QTをいつ停止するかも大きな株価の要因になる(停止時期未定)

・QTが停止されれば国債の需要が増加し債券が上昇、そのため長期金利が低下する

【12月6日】

・5年で100万ビットコインを購入する法案を提出中

・米国の債務をビットコインで返済しようと検討中(トランプ)

・2025年のS&Pは0~10%プラスを予想(ジェルミーシーゲル氏)

・過小評価されている中小型株がは上昇すると予想

【12月1日】

・トランプはドル高円安を嫌っている

・移民と米国者との間で雇用者数に差が出てきた(移民が圧倒的に伸びている)

・雇用の悪化が意識されれば急激にドル安に向かう可能性がある

・財政タカ派な財務長官の決定で、債券市場に安心感が生まれ金利低下圧力となる

・FRBがトランプの配下になった場合、株価は暴落する可能性が大きい

米国の債務は直近3年で2倍に膨れ上がっている(国防費を上回っている)

・1月から1年半かけて政府を生まれ変わらせる(イーロンマスク)

・大幅な雇用の見直しにより失業率が上がり、株価が下がる可能性がある

【重要】米国経済指数

米国経済の指標は多々ありますが、私なりに厳選しました。

以下の情報は随時チェックすることをお勧めします。

2025年が始まりました!

あっという間に2月も終わりに近づいています。

2月はあまり上昇しないとのことですので、辛抱強く待ちましょう!

コメント